こんにちは雪華綺晶です。

個別株追加購入しています。

3861 王子ホールディングス(特定) 1株522円 追加100株

合計600株 使用金額 52,339円

9432 日本電信電話(NISA)1株:167円 新規100株

合計100株 使用金額 16,720円

王子ホールディングスはネピアを始め紙製品の大手企業ですから♪

私達介護では「ネピアアテンダー」と言えばしっくりくる方も多いと思います。

まず新規購入しました9432 日本電信電話(NISA) の財務から見て行こうと思います。

9432 日本電信電話

企業概要

国内最大手の通信事業グループ。NTT、NTT東日本、NTT西日本、NTTドコモ、NTT ltd、

NTTデータ、NTTコミュニケーションズ、NTTコムウェア等を傘下とする

総合ICTグループ会社。

国内外950社、従業員数33万人以上のNTTグループを統括する持株会社。

総合ICT事業(携帯電話、県間通信サービス、国際通信、ソリューション、システム開発)

地域通信事業(県内通信サービス)

グローバル・ソリューション事業(SI、ネットワークシステム、クラウド、 グローバルデータセンター)

その他(不動産、エネルギー)の4事業を展開。

固定電話・電報、 光ブロードバンド、インターネット、携帯電話/スマートフォン、

法人向けサービス、リモートワークソリューションを提供。

1985年日本電信電話公社の民営化に伴い設立。

2018年グローバル持株会社を創設。2020年トヨタ自動車<7203>と資本業務提携、

NTTドコモを完全子会社化。

2021年次世代通信ネットワークで富士通<6702>と業務提携。

2022年NTTドコモがNTTコミュニケーションズとNTTコムウェアを子会社化、

海外事業をNTTデータに統合。

としっかり資本を使い事業展開しています。

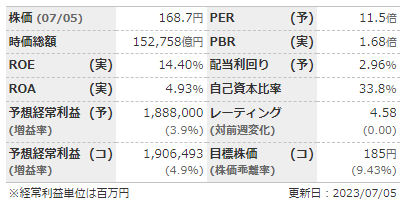

財務状況

長期業績トレンド:6期連続増収 10年最高

短期業績トレンド:増益 19.1%

年間1株配当:4.8円 9期連続増配

予想配当利回り:2.96% 標準

有利子負債率:106.9% 高い

ネットD/Eレシオ:97.6% 健全

財務状況から見れば「バフェット銘柄?」と思えるぐらいです。

独占?と言われれば「競争相手」が多いですが私的には余程の事が無い限り

盤石と思っています。

今の日本通信網の「基準はこの会社が作った」と言っても言い過ぎではないと思います。

株式分割の経緯

NTTドコモを完全子会社した頃から気にはしていましたが1株4157円程貧乏人には高嶺の花でした。

上場した時は確か私が小学生だったと記憶しています。(現在48歳)

1株30万?だったかな?(不明確な記憶ですのでご了承下さい)

親が買おうかな?等と話していた記憶がありますが実際は購入していません( ´艸`)

各社分割や統合などでBPR上げるの必死ですね!

日本の代表的な企業で構成される「東証株価指数(TOPIX)500」でPBR1倍割れしている

企業は40%以上(2022年7月時点)に達しています。

これに対してアメリカのS&P500種株価指数の採用銘柄では5%にすぎません。

この動きで私のような低所得者にも手が届く株価になりました。

これからも値上がりするか?

一時的には「値下がり」をすると思いますが気にしません。

大量に持っていても「Dポイント}で帰ってくるし「配当も悪くない」※改悪したら話別w

長期投資向きと思っています!NISAで購入しました。

この株価なら「5000株」程購入したい銘柄です。

銘柄選定基準

① 配当利回り:2%以上

② 消費者独占力を持つと思われる製品・サービスがあるか

③ 株主資本利益率(ROE)は十分高いか

④ インフレを価格に転嫁できるか

⑤ 自己資本比率:40%以上

⑥1株当たり利益(EPS)が力強い増加基調にあるか

⑦ 内部留保利益の大きな割合を再投資する必要があるか

⑧内部留保利益の再投資による利益が、株価上昇につながっているか

⑨時価総額:1000億円以上

この基準全てに当てはまる企業は「余りない」と思います。

あっても既に1株5,000円以上かもですが

意味なく買っても長期保有は難しいと思います。

まとめ

最後までお読みいただきありがとうございます。

投資の最終判断はご自身でお願いいたします!買ったら下がった!は

「投資では付いてきます」

購入してく過程で「判断基準」を作っていくが良いと思います。

私も始めた時の個別株と現在の個別株ではほとんど入れ替わりました。

残っているのは4665 ダスキン 100株のみ

ある程度で良いので基準があると値下がりしても「問題が無い」と考えが変わります。

ブログもそうですが「継続は力なり」この言葉を信じていきましょう。

コメント